왜 연준은 금리 인상에 머뭇거리나?

페이지 정보

본문

간만에 경제 관련 글을 쓰려 합니다. 몇 번을 경제 관련 글을 썼다 지웠다 하곤 했지만, 최근 많은 분들의 한국은행의 금리 동결과 연준의 금리 인상에 대한 글들이 많이 보여, 저도 이에 동참하려 합니다.

저는 전혀 경제와 관련 없는 일을 하고 있는 사람입니다. 그저 이글은 재미로만 봐주시기 바랍니다.

시작에 앞서,

중앙은행의 목표에 대해서 설명하려 합니다.

중앙은행(미국으로 보면 연방준비은행이 될 것이고요, 한국으로 보면 한국 은행이 됩니다.)은 2가지 고유의 목표를 가지고 있습니다. 바로 물가안정과 고용안정입니다. 그리고 2008년 미국의 금융위기 겪으면서 금융시장의 안정성에 대한 인식과 대응 노력이 강화되었습니다.

과거 저의 글에서, 경기는 순환을 띄며, 경기가 침체에 빠져 자산 가치가 추락하거나 또는 경기가 과열되어 자산가치가 상승을 반복한다는 것을 설명하였습니다. 이에 중앙은행은 침체된 경기에 돈을 풀어 경기를 회복시키거나 과열된 경기에 디레버리지를 유도하여 자산가격을 하락시킵니다.

이때, 중앙은행이 사용하는 것이 기준 금리와 공개시장 조작입니다. 어렵게 생각하실 수도 있겠지만, 중앙은행이 단기 국채(미국의 경우 1일 국채 Call 금리)를 사거나 팔면서 시장에 유동성을 조정합니다.

각 주체 별 행동 및 행동에 따른 여파는 다음과 같습니다.

중앙은행

상황 |

행동 |

여파1 |

여파2 |

경기 침체 |

국채을 매입한다 |

국채가격이 올라간다 |

국채금리가 하락한다 |

경기 과열 |

국채을 매도한다 |

국채가격이 하락한다 |

국채금리가 오른다 |

- 국채도 시장의 원리에 따라 수요와 공급법칙을 따릅니다. 이에 중앙은행이 채권을 사게 되면 수요가 증가하여 채권가격이 상승하게 되며, 반대로 중앙은행이 채권을 팔게 되면 공급이 증가하여 가격이 하락하게 됩니다.

- 국채는 Fixed Income으로 만기 시 가격의 액면가에 변동성은 없습니다만 매입 시 할인율이 있어, 공급이 많아지면, 할인폭이 커지게 되어(금리 상승) 매입가격이 낮아집니다. 반대로 수요가 많아지면 할인폭이 작아져서(금리 하락) 매입가격이 올라가게 됩니다.

은행

상황 |

행동 |

여파 |

국채 금리 하락 |

국채를 매도하고 돈을 확보한다 |

대출 등 장기 금리가 하락한다 |

국채 금리 상승 |

돈으로 국채를 매입한다 |

대출 등 장기 금리가 상승한다 |

가계&기업

상황 |

행동 |

여파 |

장기 금리 하락 |

사업 투자를 확대하고 부동산 등 자산에 투자한다 |

유동성이 높아지며 침체된 경기가 회복된다 |

장기 금리 상승 |

사업 투자를 축소하고 예금이 증가한다 |

유동성이 낮아지며 과열된 경기를 냉각시킨다 |

이처럼 중앙은행의 단기 국채를 매입 또는 매도를 통해 시장에 유동성을 높이거나 낮추어서 경기를 관리하는 것입니다. 하지만, 2008년 금융위기 이후에 연준이 금리인하를 했음에도 은행들이 파산을 우려하여 대출을 꺼리게 되면서 시장에 유동성이 높아지지 않고 침체가 장기화되자, 연준은 다른 방법(양적완화, Quantitative Easing)을 찾게 됩니다.

양적완화와 연준의 자산증가

2008년 금융위기에 많은 은행들은 파산을 우려하여 대출을 꺼리게 되었고 연준이 기준금리를 인하했음에도 시장에 유동성이 높아지지 않게 됩니다. 경기가 잘 돌지 않자 연준은 단기채를 통한 시장개입에서 보다 유동성에 직접적인 영향을 주는 10년 만기 국채(자산)를 매입하게 됩니다. 이것을 양적완화(Quantitative Easing)라고 합니다. 이렇게 장기채를 매입하면 장기 국채 금리가 하락하여 대출금리가 낮아지게 되고 가계 또는 기업이 낮아진 대출금리를 이용하여 사업 투자를 하거나 자산을 매입하여 침체된 경기가 회복하게 됩니다.

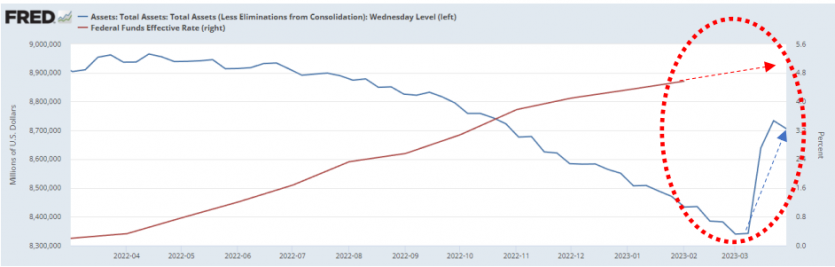

연준이 장기채를 매입하게 되니 아래 차트에서 보는 것처럼 연준자산이 2008년 그리고 코로나시기인 2020년에 급격한 상승을 하게 됩니다. 또한 2018년~2019년과 같이 경기가 과열에 들어가면 연준은 기준금리를 인상과 자산(장기채)을 매도하는 것을 볼 수 있습니다(양적긴축, Quantitative Tightening).

연준 자산(파란색, 좌), 미 연준 기준금리(빨간색, 우)

경기 |

기준금리 |

연준 자산 |

경기 침체(빨간색 박스) |

인하 ↘ (단기채 매입) |

증가 ↗ (장기채 매입) |

경기 과열(파란색 박스) |

인상 ↗ (단기채 매도) |

감소 ↘ (장기채 매도) |

그럼 현재시점으로 돌아오겠습니다.

현재 경기 상황은?

많은 경제전문가는 2008년 금융위기까지 아니겠지만 경기 침체가 올 것으로 예상하고 있습니다. 그 이유로는 다음과 같습니다.

3월 연준 2023년 경제 성장률 전망치 하향조정

3월 연준의 경제성장률 예측을 보면 실질 GDP 성장률을 작년 12월 0.5%에서 올해 3월 0.4%로 낮추었습니다. 현재 2023년 1사분기 GDP 성장률이 나쁘지 않을 것이라고 추정하고 있으며 2023년 하반기에 경기 침체가 올 것이라고 연준이 생각하고 있는 것으로 같습니다.

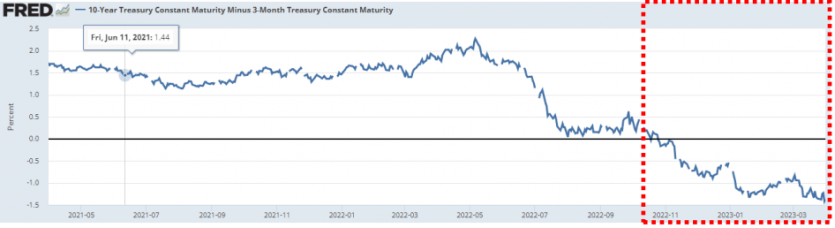

국채 장단기 금리 역전

작년 10월을 부로 단기채 금리의 급격한 상승을 장기채 금리가 따라가지 못하고 역전(Inverted yield curve)이 발생하였으며 현재 3월 말 기준으로 역전 폭이 증가하는 것을 보여주고 있습니다. 이는 은행이 비싸게 돈을 빌려 싸게 시장에 공급해야 하는 것으로 유동성 낮아지게 되고, 경기 침체가 발생한다는 의미입니다.

10년 만기 국채 수익률 – 3개월 만기 국채 수익률

경기 침체 가능성은 높아지고 있지만 인플레이션 해소는 예상보다 더디게 가고 있습니다.

연준의 3월 경기 전망에서 2023년 개인소비지출(PCE) 상승률이 12월 3.1% 상승보다 높은 3.3%으로 예상하고 있습니다. 이는 연준의 꾸준한 금리 인상에도 불구하고 물가상승이 연준의 예상보다 가파른 하락이 보이지 않을 것으로 판단하는 거 같습니다.

왜 연준은 금리인상에 머뭇거리나?

처음에 언급했듯이, 과열된 경기 그로 인한 자산가격과 물가의 상승을 냉각시키기 위해 연준은 기준금리를 인상하고 유동성을 축소시킵니다. 또한 장기채를 매도하여 연준 자산을 줄입니다.

하지만,

연준의 급격한 기준금리 상승으로, 장기채에 투자했던 은행인 SVB가 파산을 하게 됩니다. 뒤이어 CS은행이 파산을 하면서, 미국의 많은 중소형 은행들의 연쇄 파산 가능성이 높아지게 되었습니다. 이에 연준은 3월 기준금리는 500BP로 25BP로 인상(어렵게)하였지만, 자산을 매입하며 서로 반대되는 정책을 펴게 됩니다. (위의 표를 참조)

연준 자산(파란색, 좌), 미 연준 기준금리(빨간색, 우)

경기 |

기준금리 |

연준 자산 |

경기 과열 (현재) |

인상 ↗ (단기채 매도) |

증가 ↗ (장기채 매입) |

왜 연준은 이런 아이러니한 정책을 내놨을까?

연준은 2가지의 이유로 이런 정책을 내놨을 것으로 보입니다.

인플레이션의 완화

올해 2월 파월에 발언에서 “디스인프레이션(물가 상승폭 완화)이 시작되었다”라는 표현이 나옵니다. 그리고 3월에도 “디스인플레이션이 진행중이다”라고 말했습니다. 이는 물가 인상이 누그러지고 있다고 연준이 판단하는 것으로 보입니다. 아래 미국 소비자 물가 지수를 보면 6월 소비자 물가 증가율이 연간 9.1%를 고점으로 2월 6.0%으로 낮아지고 있음을 확인할 수 있습니다.

출처 : https://www.investing.com/economic-calendar/cpi-733

급격한 금리 인상에 따른 신용 경색(Credit Crunch) 해소

1년간 급격한 금리인상(2022년 3월에 25BP에서 50BP로 인상 후 1년 만에 500BP까지 인상)을 진행하고 그의 여파로 장기 국채 하락과 장기채에 투자한 SVB은행이 파산하게 되고 뒤이어 CS은행이 파산하면서 은행 연쇄 파산 위기가 생겨나게 됩니다. 이와 같이 급격한 금리 인상에 따른 신용 경색을 완화시키기 위해서 연준이 자산을 매입하고 유동성을 공급한 것으로 풀이됩니다.

이러한 연준의 정책은 성공할 수 있을까?

단기간에는 문제가 없겠지만, 장기적으로 보면 기준금리 인하 없이 장기 국채에 투자한 많은 은행들의 어려움을 해소하는 데에는 한계가 있습니다. 또한 연준의 자산 매입으로 시장에 유동성이 높아지면 물가인상이 억제되지 않고 물가가 튀어 오를 수 있습니다.

Anywhere but US (미국만 아니면 돼!)

연준은 은행 연쇄 파산 우려를 해소하기 위해선 유동성 올려야 하며, 물가 인상억제를 위해서는 유동성을 줄여야 해야 하는 두가지 상반된 문제를 해결해야 합니다. 이에 연준이 기대할 수 있는 유일한 해결책은 미국이 아닌 다른 곳에서 경제 위기를 발생시켜 수요 감소, 물가하락 유도하는 것일 겁니다. 이는 과거 사례에서도 찾을 수 있습니다.

- 1980년대 연준은 물가상승을 억제하기 위해 과감하게 기준금리를 인상하였으며, 이에 따른 여파로 남미 국가들의 경제 위기에 빠지게 됩니다.

- 1990년대 중반에도 풍부한 유동성을 바탕으로 미국 물가가 상승하게 되자 연준은 기준금리를 인상하게 되었고, 이 여파로 한국을 포함하여 아시아 국가들이 경제 위기에 빠지게 되었습니다.

따라서 최대한 인상된 금리에서 추가인상은 어렵지만 기준금리를 높게 유지하고 버티면 자산 거품이 심한 곳을 터트려 경제위기를 발생시키고, 만약 미국이라면 연준에서 돈을 투입해서 막고 버티는 것으로 보입니다.

요약하면,

- 미국은 2가지(인플레이션, 급격한 금리인상에 따른 은행 연쇄파산) 상반된 문제를 해결해야 합니다.

- 2가지 문제를 해결하기 위해선 미국이 아닌 다른 국가의 경기침체와 이로 인한 소비 둔화, 물가 하락이 발생해야 합니다.

- 만약 미국내에서 위기가 발생하면 연준은 돈을 찍어 이를 해결합니다.

- 미국 외의 다른 국가에서 경제위기가 발생하면, 미국은 이를 방치하고 원하는 결과를 얻습니다.

마치며

제 생각은 미국은 중국을 타겟팅 한 것으로 보입니다. 현재 중국 내수시장(PMI 비제조업 지수)은 코로나정책 완화로 수혜를 입고 있습니다만 수출시장(PMI 제조업 지수)은 회복이 더딘 것으로 보입니다. 또한 중국은 지방정부와 기업의 부채가 매우 심각한 상황이며 중국의 일대일로 사업의 실패로 중국은행들의 부실화가 대두되고 있습니다.

|

|

만약 중국이 위기에 빠진다면, 과연 한국은 어떻게 될까요? 또한 한국의 아킬레스건인 부동산 시장의 문제가 터지면 미국은 한국을 도와줄 것이지, 과연 앞으로 우리나라는 어떻게 될 것인지 매우 걱정이 됩니다.

긴 글 읽어주셔서 감사합니다.

관련자료

-

어휴 01.13

빨-갱이새-끼 ㅉㅉ..

-

ㅇㅇ 01.08

마포갑은 김빈!! 응원합니다

-

이광진 12.31

안귀령님의 말솜씨가 예뿐 언굴과 같아 보기와 듣기가 좋았습니다. 엣말에 …

-

돌아이냐 12.30

머저리야! 죄명이는 2003년 7월 무고 공무원자격(검사)사칭과 관련 벌…

-

작가 이름 수… 12.16

권은지 x 권윤지 ㅇ

-

인마핱 12.16

비밀댓글입니다.

-

민주 11.29

실제 카카오톡 화면이 말하는사람이랑 듣는사람이랑 다 같은쪽에서 나와요? …

-

Www 11.17

아조씨 그건 아저씨가 남자니까 결혼이 좋은 거지

-

멋져부러 11.09

멋져부러 !!!!!!

-

Ww 11.04

임산부 앞에 두고 이기적인 놈

- 어휴 01.13 빨-갱이새-끼 ㅉㅉ..

- ㅇㅇ 01.08 마포갑은 김빈!! 응원합니다

- 이광진 12.31 안귀령님의 말솜씨가 예뿐 언굴과 같아 보기와 듣기가 좋았습니다. 엣말에 …

- 돌아이냐 12.30 머저리야! 죄명이는 2003년 7월 무고 공무원자격(검사)사칭과 관련 벌…

- 작가 이름 수… 12.16 권은지 x 권윤지 ㅇ

- 인마핱 12.16 비밀댓글입니다.

- 민주 11.29 실제 카카오톡 화면이 말하는사람이랑 듣는사람이랑 다 같은쪽에서 나와요? …

- Www 11.17 아조씨 그건 아저씨가 남자니까 결혼이 좋은 거지

- 멋져부러 11.09 멋져부러 !!!!!!

- Ww 11.04 임산부 앞에 두고 이기적인 놈